Sindicato de Comercio analiza cómo debe ser liquidado el aguinaldo

Claudio Silva, secretario general del Sindicato de Comercio, recordó que el 22 de diciembre de 1983 el Congreso de la Nación sancionó la Ley Nº 23.041 que rige el pago del Sueldo Anual Complementario (SAC).

En el siguiente artículo, el Sindicado de Comercio realiza una revisión integra de las leyes vigentes que determinan el beneficio salarial para los trabajadores con el claro objetivo de brindar un asesoramiento para que conozcas tus derechos.

Se analizan algunos beneficios como el 792/20 y las suspensiones establecidas por el Ministerio de Trabajo de la Nación según el artículo 223 de la Ley de Contrato de Trabajo.

¿Cómo se liquida?

De acuerdo a los términos de la Ley Nº 23.041, “el Sueldo Anual Complementario en la actividad privada; Administración Pública Central y descentralizada; empresas del Estado; empresas mixtas y empresas de propiedad del Estado; será pagado sobre el cálculo del 50 % de la mayor remuneración mensual devengada por todo concepto dentro de los semestres que culminan en los meses de junio y diciembre de cada año”.

Por su parte, el Decreto 1078/84 que reglamenta aquella ley nacional Nº 23.041, establece en su artículo primero, que el aguinaldo: “será proporcional al tiempo trabajado por los beneficiarios en cada uno de los semestres en que se devenguen las remuneraciones computables”.

Bajo estas normas, para determinar el aguinaldo correspondiente a junio próximo es necesario que cada trabajador identifique la mejor remuneración mensual del periodo que corre de enero a junio y calcular el 50%. Ese valor será el aguinaldo.

El Sindicato de Comercio recuerda que el aguinaldo es proporcional al tiempo trabajado remunerado”, “cuando no se cumplen estas condiciones, no se paga el aguinaldo”.

En esta sintonía, especialistas en la materia hacen foco en dos ejemplos clásicos.

Por un lado, las licencias sin goce de sueldo, Aquí se encuentran el período de excedencia y el de guarda de puesto, momentos en los que no hay prestación de servicios y tampoco remuneración.

Por otro lado, tampoco se devenga aguinaldo durante la licencia por maternidad. En este periodo la trabajadora no percibe el salario, sino que se sustituye por una Asignación Familiar que paga el Estado Nacional mediante ANSES.

Base de cálculo

El Sindicato de Comercio, además, recuerda que la base del Sueldo Anual Complementario es amplio ya que se trata de la mayor remuneración por todo concepto recibido por el trabajador.

Por lo tanto, para conocer cuál es el monto del Aguinaldo que debe ser liquidado es necesario computar las “remuneraciones principales”; “las complementarias, sean fijas o variables”; y las recibidas en “dinero o en especie”.

Según ese concepto, el trabajador debe incluir para el cálculo los siguientes ítems: “salario básico”; “adicionales de convenio/empresa”; “horas extra”; “comisiones”; “viáticos sin comprobantes”; “remuneraciones en especie (casa – habitación- comida)”; “propinas habituales”; “gratificaciones y premios habituales”; “vacaciones y plus vacacional”.

A pesar de la amplitud de los ítems que incluye el aguinaldo, existen rubros que no abarcan, por ejemplo aquellos de carácter “no remunerativo”. Por ejemplo: Asignaciones Familiares; Licencia por Maternidad (ANSES); licencia por ART; Incapacidad Laboral Temporaria (ILT); beneficios sociales otorgados por el empleador conforme al artículo 103 bis Ley de Contrato de Trabajo

Devengado

Otros de los aspectos que el Sindicato de Comercio aclara a los trabajadores que el criterio que toma la ley para liquidar el Aguinaldo “es del devengado, no de lo percibido”.

Así, el trabajador debe tener en cuenta “las sumas de salario en función del tiempo, independientemente de cuando se hayan pagado”.

Un claro ejemplo son las vacaciones que se pagan de manera anticipada y puede suceder que esas vacaciones se tomen para un mes y parte en otro. En ese caso, debemos aplicar a mes en que se devengaron esas vacaciones, y no cuando fueron efectivamente pagadas.

Caso práctico

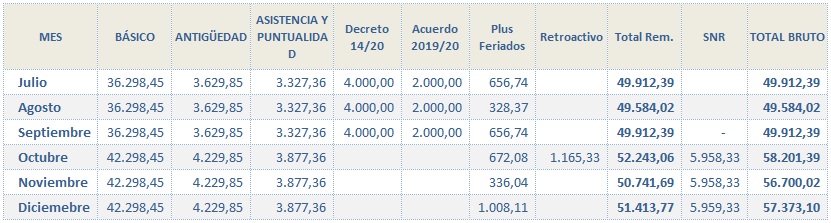

El Sindicato de Comercio te invita a realizar un caso práctico aplicando los conceptos revisados para conocer cómo fue la liquidación

Ahora, apliquemos estos conceptos en un caso práctico y veamos cómo quedaría la liquidación del SAC de diciembre de 2020:

Categoría: Administrativo A

Tipo de Jornada: Completa

Antigüedad: 10 años

Obra Social: O.S.E.C.A.C.

Afiliado al Sindicado: No

Del papel de trabajo surge que la mejor remuneración devengada en el semestre julio-diciembre 2020, es la de octubre. Pero, hay que tener en cuenta que ése mes tiene un pago retroactivo de septiembre, por lo tanto debo resignar ese retroactivo.

El mismo procedimiento debemos hacer con cualquier otro concepto que se haya pagado en un mes distinto al que se devengó (horas extra; comisiones; premios; etc).

Una vez reasignado al mes que corresponde el retroactivo, se determina que la mayor remuneración por todo concepto es diciembre y no octubre. Entonces, diciembre es el mes a tomar para calcular el aguinaldo: 51.413,77 x 50% = 25.706,88

Si bien en este caso es diciembre, puede ser que sea cualquier otro mes, aquí porque diciembre tiene más feriados, pero puede ser que por horas extras, comisiones u otro concepto, la mayor remuneración se devengue en otro mes.

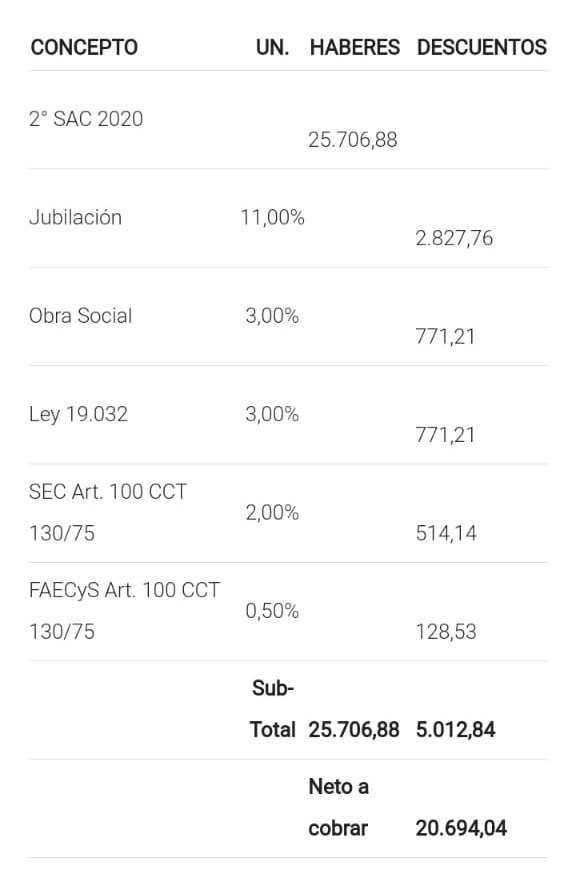

Recibo Aguinaldo

Calculado el aguinaldo, el recibo quedaría de la siguiente manera:

Descuentos

Sobre el Aguinaldo se realizan los mismos aportes que para el resto de los haberes:

- 11% de Jubilación

- 3% de Obra Social

- 3% según Ley 19.032:

- 2% de Aporte Solidario y OBLIGATORIO al Sindicato de Empleados de Comercio.

- 0,5% de Aporte Solidario OBLIGATORIO a FAECyS.

- 2% con destino al sindicato solo para empleados afiliados al gremio.

Determinación del Aguinaldo toman en cuenta la suma no remunerativa

En caso de considerar la suma no remunerativa para el aguinaldo, debemos hacer dos cálculos, por un lado lo remunerativo y por otro lo no remunerativo, el primer cálculo ya la tenemos, así que vamos por lo no remunerativo.

Partimos de la misma planilla que vimos arriba y calculamos el 50 sobre la gratificación: 5.959,33 / 2 = 2.979,66

Descuentos

En este caso los descuentos no son los mismos, dado que esta suma sólo aporta a la Obra Social (en caso de que sea OSECAC), Sindicato y FAECyS.

Y el recibo de sueldos quedaría de la siguiente manera:

También se podría plantear pagar el aguinaldo sobre la suma no remunerativa, pero como habitualmente se suelen calcular el SAC sobre este tipo de sumas y dividir por 12 la suma devengada, el cálculo sería: 5.959,33 x 3 / 12 = 1.489,83

Sería lo mismo que proporcionar que proporcionamos el pago de la “suma no remunerativa” al tiempo en que se devengó en el semestre como en otros acuerdos anteriores se hizo.

Hasta aquí sería el ejemplo propuesto en caso de que interpreten que sobre la suma no remunerativa se debería pagar el aguinaldo o el empleador haya decidido pagarlo. Quedará en cada uno que decisión tomar.

Fecha de pago

La fecha de pago límite para la primera cuota del aguinaldo es el 30 de junio y la segunda el 18 de diciembre. Difiere de la fecha de pago del resto de la remuneración, que es de 4 días hábiles posterior al mes al que corresponden los salarios.

Pago en cuotas del Aguinaldo

Como vimos, el aguinaldo se paga en dos cuotas, junio y diciembre. La ley 24.467 habilita las pymes al pago del aguinaldo en hasta 3 cuotas, siempre el Convenio Colectivo de Trabajo lo apruebe. Pero hasta la fecha, el CCT 130/75 de Empleados de Comercio ha incorporado esa opción.

Suspensiones

Respecto a considerar o no el tiempo el período de suspensión por el Artículo 223 Bis (Ley de Contrato de Trabajo) para el aguinaldo, si bien se considera tiempo trabajado la suspensión, uno de los requisitos necesarios, no se cumpliría con el otro que es que se devengue remuneración.

Por lo tanto, no se debería pagar el aguinaldo sobre este período, es decir que si un trabajador estuvo suspendido todo el semestre, no cobraría el aguinaldo, pero las leyes no establecen esa situación.

Ahora, en este tiempo de pandemia puede suceder que el trabajador haya estado parcialmente suspendido y cobraría el aguinaldo parcialmente por el tiempo trabajado.

Por ejemplo, si en el caso que vimos arriba, los meses de octubre, noviembre y diciembre, el empleado hubiese sido suspendido en los términos del 223 Bis, la liquidación sería proporcional.

49.912,39 / 2 x 92/184 = 12.478,10

donde

– 49.413,77 es la mejor remuneración devengada del semestre

– 92 los días trabajados en el semestre

– 184 los días del 2° semestre 2020

Especialistas en la materia precisaron que el tiempo de suspensión debe ser considerado tiempo trabajado, ya que si bien el trabajador no prestó servicios, no fue por su propia voluntad, sino por una cuestión de fuerza mayor.

Ahora, en cuanto al carácter no remunerativo de la retribución, el análisis es más complejo. En este punto, el trabajador tendría que tener en cuenta los numerosos fallos en favor de considerar todo pago al trabajador como remunerativo.

Hay que tener en cuentas también, que algunos acuerdos por el 223 bis tienen en cuenta el pago del Aguinaldo sobre las prestaciones no remunerativas durante el período de suspensión, tal es el caso de la UOM.

Y para cerrar este tema, hay que decir que estos acuerdos son más que cuestionables en su totalidad, no sólo por considerar o no base para el aguinaldo, sino hecho ya hay algunos fallos declararon nulo este tipo de acuerdos.

Mayores a 60 años

Un último aspecto a tener en cuenta para calcular el aguinaldo en tiempos de pandemia, es necesario prestar atención a los trabajadores que fueron dispensados por ser mayor de 60 años, grupo de riesgo o embarazada que están bajo el beneficio del Decreto 792/20.

El artículo 24, que consiste en pagar una asignación no remunerativa, neta de SIPA, en reemplazo de la remuneración habitual del trabajador o trabajadora.

En este caso, se considera como tiempo trabajado, pero no supuestamente no hay remuneración ya que los trabajadores y trabajadoras, en esta situación “recibirán una compensación no remunerativa“, dice el artículo.

Ahora, la compensación no remunerativa será “equivalente a su remuneración habitual” y la pregunta sería ¿no está dentro de la remuneración habitual el aguinaldo?

En todo caso, el objetivo del beneficio es que el empleador pague menos cargas sociales no que el trabajador se vea perjudicado en su remuneración ¿Qué clase beneficio sería ese?

El otro problema que nos encontraremos si tomamos el aguinaldo proporcional y remunerativo, es que al carga el código 50 para informar la situación en la declaración jurada F931, el sistema, al menos hasta ahora, no deja diferenciar entre remunerativo y no remunerativo. En todo caso, habrá que esperar a que AFIP modifique el aplicativo.

Hasta aquí, en análisis somero del Sindicato de Comercio para calcular el pago del Sueldo Anual Complementario en un contexto en el que la pandemia mundial impactó de lleno en el mercado laboral y actuó como fuerza mayor.